금융·보험·재테크

금융당국, '성과급 잔치' 보험사, 카드사도 긴급 점검

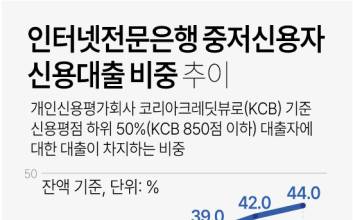

금융당국이 은행에 이어 '성과급 잔치'를 벌이는 보험회사와 카드회사도 들여다보고 있다. 특히 대부업에 육박하는 고금리 대출로 역대급 실적을 올려 연봉의 절반을 성과급으로 지급하는 카드회사까지 나오자 카드사들에 대한 현금서비스 등 대출 금리 인하를 유도해 고통 분담을 요구할 계획이다.17일 금융권 등에 따르면 금융감독원은 최근 일부 보험사를 대상으로 성과 보수 체계 점검에 착수했다.금융당국 관계자는 "보험사들의 성과급이 이익 대비 과도한 측면이 있는지 살펴볼 필요가 있어 현황을 파악하고 있다"며 "성과급 측면에서 현황이 어떤지 보는 것으로 우선은 이익이 많은 보험사 일부를 대상으로 하고 있다"고 언급했다.이는 최근 윤석열 대통령이 은행의 '돈 잔치'를 경고하면서 은행의 고액 성과급 논란이 커지자 보험사들도 적정하게 운영하는지를 파악해 개선을 유도하기 위한 것으로 보인다.생·손보사들은 지난해 총 9조여원에 달하는 순이익을 토대로 수천억원에 달하는 임직원 성과급 잔치를 벌여 고객의 어려움을 외면하면서 대출 문턱만 높이는 게 아니냐는 지적을 받고 있다.보험회사들은 대출 심사가 필요 없고 중도 상환 수수료나 연체 이자도 없어 급전이 필요한 고객이 부담 없이 이용할 수 있는 약관 대출을 줄이는 추세다. 고객에 빌려주는 보험사의 무증빙형 일반신용대출 평균 금리는 지난해 12월 기준 최고 13%를 넘어섰다.이런 가운데 삼성화재는 지난해 순이익이 1조2837억원으로 전년 대비 14.1% 늘었고, 메리츠화재는 지난해 8683억원으로 역대 최대였다. 현대해상의 지난해 순이익은 5745억원, DB손해보험은 9970억원에 달했다.삼성생명의 지난해 순이익은 1조7243억원, 한화생명은 7971억원, 신한라이프는 4636억이었다.이런 성과를 바탕으로 삼성화재는 지난달 31일 직원들에게 역대 최대인 연봉의 47%를 성과급으로 지급했다. 삼성생명의 성과급은 연봉의 23%였다.DB손해보험도 지난달 31일 연봉의 41%를 성과급으로 지급했고, KB손해보험은 월 상여금 기준 550%를 성과급으로 책정했다.현대해상은 연봉의 30% 내외, 메리츠화재는 연봉의 40% 내외가 성과급으로 책정될 것으로 예상된다.대부분의 생·손보사가 좋은 실적을 냈고 내달 말에 성과급이 책정되는 회사들까지 합친다면 업계 전체적으로는 수천억원의 성과급이 지급될 것으로 추정된다.아울러 금융위원회 등 금융당국이 과도한 배당 자제를 요구하는 가운데 삼성화재와 현대해상, KB손해보험, DB손해보험의 결산 배당 총액은 1조3600여억원으로 전년보다 60% 넘게 늘었다.금융당국 관계자는 "올해도 자금시장에 불확실성이 있기 때문에 배당은 작년 수준 정도로 하면서 손실흡수 능력 확충 등 자본 건전성 강화에 신경을 쓰도록 유도할 것"이라고 말했다.김두용 기자 k2young@edaily.co.kr

2023.02.17 08:37

![[PC&MOBILE-리뉴얼] 행사&비즈니스7 (300x80)](https://image.isplus.com/data/isp/upload/save/popup/isp16956935979933.600.0.png)

![[[PC&MOBILE-리뉴얼] 행사&비즈니스1 (300x80)](https://image.isplus.com/data/isp/upload/save/popup/isp16955536343819.600.0.jpg)

![[포토]KCC, 감격의 우승](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000144.400x280.0.jpg)

![[포토]MVP 수상한 허웅](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000143.400x280.0.jpg)

![[포토]허웅, 플레이오프 MVP](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000142.400x280.0.jpg)

![[포토]KCC, 우승의 기쁨](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000138.400x280.0.jpg)

![[포토]KCC, 기적의 우승](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000137.400x280.0.jpg)

![[포토]KCC, 역대급 챔피언](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000136.400x280.0.jpg)

![[포토]선수들에게 밟히는 전창진 감독](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000135.400x280.0.jpg)

![[포토]전창진 감독, 밟혀도 좋아](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000134.400x280.0.jpg)

![[포토]헹가래 받는 정창영](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000133.400x280.0.jpg)

![[포토]샴페인 세례 받는 허웅](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000132.400x280.0.jpg)

![[포토]그물망 자르는 전창진 감독](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000131.400x280.0.jpg)

![[포토]정창영, 기쁜 그물망 커팅](https://image.isplus.com/data/isp/image/2024/05/05/isp20240505000130.400x280.0.jpg)